PERHITUNGAN BUNGA TABUNGAN,DEPOSITO,DAN GIRO

April 5, 2011 Tinggalkan komentar

MENGETAHUI PERHITUNGAN BUNGA TABUNGAN

Mengapa perlu memahami perhitungan bunga

tabungan ?

Ketika membuka rekening tabungan, ada baiknya Anda memahami cara menghitung bunga tabungan, karena metode perhitungan yang berbeda akan menghasilkan jumlah bunga tabungan yang berbeda pula.

Dengan mengetahui cara perhitungan bunga

tabungan, Anda dapat memperhitungkan berapa saldo minimum tabungan yang harus Anda pelihara agar pokok simpanan tidak terpotong oleh biaya administrasi bank. Metode Perhitungan Bunga Secara umum ada 3 metode perhitungan bunga tabungan yaitu: berdasarkan saldo terendah, saldo rata-rata dan saldo harian. Beberapa bank menerapkan jumlah hari dalam 1 tahun 365 hari, namun ada pula yang menerapkan jumlah hari bunga 360 hari. Untuk memudahkan Anda memahami perhitungan bunga diatas, mari kita lakukan sebuah ilustrasi rekening tabungan sebagai berikut:

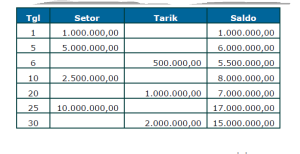

Misalkan Anda membuka tabungan pada tanggal 1

Juni dengan setoran awal Rp 1.000.000,00 kemudian Anda melakukan penyetoran dan penarikan selama bulan Juni sebagai berikut:

Bunga yang akan Anda peroleh ditentukan oleh cara perhitungan bunga yang dilakukan bank. Besarnya bunga tabungan berdasarkan tiga metode perhitungan dapat dilihat dibawah ini. Metode Perhitungan Bunga Berdasarkan Saldo Terendah Pada metode ini, bunga dalam satu bulan dihitung berdasarkan saldo terendah dalam bulan tersebut. Bunga dihitung dengan rumus sebagai berikut:

Bunga = (ST x i x t )/365.

ST = saldo terendah, i= suku bunga tabungan pertahun, t = jumlah hari dalam 1 bulan, 365 = jumlah hari dalam 1 tahun. Misalkan suku bunga yang berlaku adalah 5% pa (per annum). Karena saldo terendah dalam bulan Juni adalah Rp.1.000.000,00, maka perhitungan bunga adalah sebagai berikut:

Bunga bulan Juni

= Rp.( 1 juta x 5 % x 30)/365 .

= Rp. 4.109,59

Metode Perhitungan Bunga Berdasarkan Saldo Rata-rata Pada metode ini, bunga dalam satu bulan dihitung berdasarkan saldo rata-rata dalam bulan berjalan. Saldo rata-rata dihitung berdasarkan jumlah saldo akhir tabungan setiap hari dalam bulan berjalan, dibagi dengan jumlah hari dalam bulan tersebut.

Bunga =( SRH x i x t)/365 .

SRH = Saldo rata-rata harian, i = suku bunga tabungan pertahun, t = jumlah hari dalam bulan berjalan. Misalkan bunga tabungan yang berlaku adalah sebagai berikut:

Saldo dibawah Rp.5 juta, bunga = 3% pa

Saldo 5 juta keatas, bunga = 5 % pa

Maka SRH tabungan Anda adalah sebagai berikut:

[ (Rp.1 juta x 4 hari) + (Rp.6 juta x 1 hari) + (Rp.5,5 juta x 4 hari ) + (Rp.8 juta x 10 hari) + (Rp.7 juta x 5 hari) + (Rp.17 juta x 5 hari) + (Rp.15 juta x 1 hari) ] / 30 = Rp.8.233.333,00

Karena SRH Anda diatas Rp.5 juta, maka Anda berhak atas suku bunga 5%, sehingga bunga yang akan Anda terima adalah sebagai berikut:

Bunga Juni

=( Rp.8.233.333,00 x 5% x 30)/365 .

= Rp. 33.835,62

Metode Perhitungan Bunga Berdasarkan Saldo Harian Pada metode ini bunga dihitung dari saldo harian. Bunga tabungan dalam bulan berjalan dihitung dengan menjumlahkan hasil perhitungan bunga setiap harinya. Misalkan bunga tabungan yang berlaku adalah sebagai berikut :

Saldo dibawah Rp.5 juta, bunga = 3% pa

Saldo Rp.5 juta ke atas, bunga = 5% pa

Cara perhitungan bunga:

Tgl 1 : (Rp.1 Juta x 3 % x 1)/365 = 82,19

Tgl 2 : ( Rp.1 Juta x 3 % x 1)/365 = 82,19

Tgl 3 😦 Rp.1 Juta x 3 % x 1)/365 = 82,19

Tgl 4 : (Rp.1 Juta x 3 % x 1)/365 = 82,19

Tgl 5 😦 Rp.6 juta x 5 % x 1 )/365= 821,92

dan seterusnya

Berdasarkan cara perhitungan diatas, bunga tabungan Anda selama bulan Juni adalah Rp.33.616,44

Hal-hal yang perlu diperhatikan

- Sebelum Anda menabung, tanyakan metode perhitungan bunga yang diberlakukan oleh bank tersebut.

- Suku bunga tabungan dapat berubah sewaktuwaktu, karena itu suku bunga ini disebut suku bunga mengambang atau floating rate.

- Beberapa bank menetapkan suku bunga tabungan tetap untuk jangka waktu tertentu (fixed rate).

- Atas bunga tabungan yang diperoleh akan dikenakan pajak sesuai ketentuan berlaku.

INTERMEZZO

Apa sih artinya nilai bunga tabungan atau deposito yang terpampang di papan pengumuman bank dan apakah memang bunga bank sebesar yang selama ini kita bayangkan. Ayo coba kita hitung pakai rumus menghitung bunga tabungan dan bunga deposito di bawah ini:

Misal:

Bunga Tabungan Bank = 2%

Bunga Deposito Bank = 6%

Tabungan / Deposito awal = Rp 10.000.000,-

Catatan : Jika simpanan anda diatas Rp 7.500.000,- maka akan timbul pajak atas bunga sebesar 20% dari nilai bunga anda dan pajak sebesar 15% akan dikenakan apabila simpanan kita di bawah besaran itu. Nah, karena besaran deposito kita 10 juta, maka otomatis pajak 20% yang akan timbul.

Maka:

Perhitungan Bunga Tabungan (asumsi bunga tabungan selama satu bulan)

= [nilai tabungan x suku bunga x pajak 20% x lamanya mengendap] / 365 hari

= [10.000.000 x 2% x (100%-20%) x 30 hari] / 365 hari

= Rp. 13.150,-

Perhitungan Bunga Deposito (asumsi bunga deposito berjangka satu bulan)

= [nilai deposito x suku bunga x pajak 20% x jangka waktu bulan] / 12 bulan

= [10.000.000 x 6% x (100%-20%) x 1 bulan] / 12 bulan

= Rp. 40.000,-

Jadi jelas memang tidak menggiurkan seperti investasi, tapi setidaknya uang kita aman dan resikonya kecil bila disimpan di Bank.